Dátum publikácie:17. 10. 2013

Oblasti práva: Správne právo / Dane a poplatky / Daň z príjmov

Právny stav od:1. 1. 2013

Právny stav do:31. 12. 2014

Zdaňovanie licenčných poplatkov vyplácaných medzi združenými spoločnosťami rôznych členských štátov Európskej únie

Podmienky zdaňovania predmetných príjmov sú riešené v Smernici Rady 2003/49/ES z 3. júna 2003 o spoločnom systéme zdaňovania uplatňovanom na výplaty licenčných poplatkov medzi združenými spoločnosťami rôznych členských štátov.

Princípy vymedzené v uvedenej smernici sú implementované do slovenského vnútroštátneho práva prostredníctvom ustanovení § 13 ods. 2 písm. h) [do 28. 2. 2009 bolo predmetné ustanovenie označené ako § 13 ods. 2 písm. i)] zákona o dani z príjmov.

Podľa § 13 ods. 2 písm. h) [do 28. 2. 2009 bolo predmetné ustanovenie označené ako § 13 ods. 2 písm. i)] sú od dane oslobodené aj príjmy podľa § 16 ods. 1 písm. e) prvého bodu [odplaty za poskytnutie práva na použitie alebo za použitie predmetu priemyselného vlastníctva, počítačových programov (softvér), návrhov alebo modelov, plánov, výrobno-technických a iných hospodársky využiteľných poznatkov (know-how)] a druhého bodu (odplaty za poskytnutie práva na použitie alebo za použitie autorského práva, alebo práva príbuzného autorskému právu) a náhrady za použitie alebo za poskytnutie práva na použitie priemyselného, obchodného alebo vedeckého zariadenia plynúce zo zdroja na území Slovenskej republiky právnickej osobe, ktorá je daňovníkom členského štátu Európskej únie a ktorá je aj konečným príjemcom týchto príjmov, alebo stálej prevádzkarni tejto právnickej osoby umiestnenej na území iného členského štátu Európskej únie, ak je konečným príjemcom týchto príjmov, od daňovníka podľa § 2 písm. d) druhého bodu (od daňovníka s neobmedzenou daňovou povinnosťou – právnickej osoby) alebo od stálej prevádzkarne právnickej osoby, ktorá je daňovníkom členského štátu Európskej únie, ale len ak do dňa výplaty príjmu počas obdobia najmenej dvadsiatich štyroch mesiacov bezprostredne nasledujúcich po sebe:

- daňovník, ktorý tento príjem vypláca, má najmenej 25 % priamy podiel na základnom imaní konečného príjemcu tohto príjmu alebo

- konečný príjemca tohto príjmu má najmenej 25 % priamy podiel na základnom imaní daňovníka, ktorý tento príjem vypláca, alebo

- iná právnická osoba so sídlom v členskom štáte Európskej únie má najmenej 25 % priamy podiel na základnom imaní daňovníka, ktorý tento príjem vypláca, a zároveň má aj najmenej 25 % priamy podiel na základnom imaní konečného príjemcu tohto príjmu.

Ak konečným príjemcom alebo platiteľom licenčných poplatkov je stála prevádzkareň právnickej osoby, majetkové prepojenie právnických osôb podľa predmetných ustanovení zákona sa posudzuje na úrovni právnickej osoby, ktorá je zriaďovateľom tejto stálej prevádzkarne.

Oslobodenie licenčných poplatkov podľa predmetných ustanovení zákona sa neuplatní v prípadoch transakcií medzi právnickou osobou, ktorá je zriaďovateľom stálej prevádzkarne, a stálou prevádzkarňou tejto osoby, resp. medzi dvomi stálymi prevádzkarňami tej istej právnickej osoby (v prípadoch vnútropodnikových transakcií).

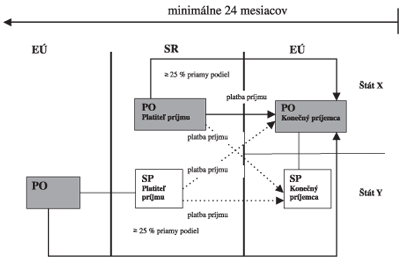

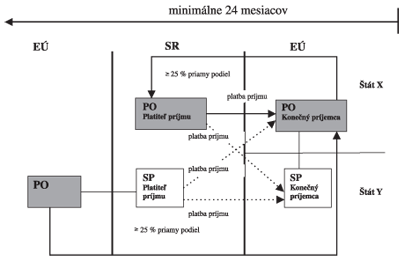

Za účelom pochopenia výkladu doplňujúcich podmienok vplývajúcich na posúdenie, či sú predmetné príjmy oslobodené od dane, uvádzame nasledovné grafické znázornenia:

Do dňa výplaty predmetného príjmu počas obdobia najmenej dvadsiatich štyroch mesiacov bezprostredne nasledujúcich po sebe:

- daňovník, ktorý tento príjem vypláca, má najmenej 25 % priamy podiel na základnom imaní konečného príjemcu tohto príjmu (ak je tento príjem vyplácaný od stálej prevádzkarne alebo konečným príjemcom tohto príjmu je stála prevádzkareň, resp. tento príjem vypláca stála prevádzkareň a tiež konečným príjemcom tohto príjmu je stála prevádzkareň, posudzuje sa, či právnická osoba, ktorá je zriaďovateľom stálej prevádzkarne, ktorá tento príjem vypláca, má najmenej 25 % priamy podiel na základnom imaní právnickej osoby, ktorá je zriaďovateľom stálej prevádzkarne, ktorá je konečným príjemcom tohto príjmu) alebo

- konečný príjemca tohto príjmu má najmenej 25 % priamy podiel na základnom imaní daňovníka, ktorý tento príjem vypláca (ak je tento príjem vyplácaný od stálej prevádzkarne alebo konečným príjemcom tohto príjmu je stála prevádzkareň, resp. tento príjem vypláca stála prevádzkareň a tiež konečným príjemcom tohto príjmu je stála prevádzkareň, posudzuje sa, či právnická osoba, ktorá je zriaďovateľom stálej prevádzkarne, ktorá je konečným príjemcom tohto príjmu, má najmenej 25 % priamy podiel na základnom imaní právnickej osoby, ktorá je zriaďovateľom stálej prevádzkarne, ktorá tento príjem vypláca), alebo

- iná právnická osoba so sídlom v členskom štáte Európskej únie má najmenej 25 % priamy podiel na základnom imaní daňovníka, ktorý tento príjem vypláca, a zároveň má aj najmenej 25 % priamy podiel na základnom imaní konečného príjemcu tohto príjmu (ak je tento príjem vyplácaný od stálej prevádzkarne alebo konečným príjemcom tohto príjmu je stála prevádzkareň, resp. tento príjem vypláca stála prevádzkareň a tiež konečným príjemcom tohto príjmu je stála prevádzkareň, posudzuje sa, či iná právnická osoba so sídlom v členskom štáte Európskej únie má najmenej 25 % priamy podiel na základnom imaní právnickej osoby, ktorá je zriaďovateľom stálej prevádzkarne, ktorá tento príjem vypláca, a zároveň má aj najmenej 25 % priamy podiel na základnom imaní právnickej osoby, ktorá je zriaďovateľom stálej prevádzkarne, ktorá je konečným príjemcom tohto príjmu).

-

Príklad č. 7:

Slovenská spoločnosť (akciová spoločnosť) vypláca odplatu za poskytnutie práva na použitie návrhov (tzv. „priemyselný“ licenčný poplatok) spoločnosti (právnickej osobe) so sídlom na území Rakúskej republiky. Rakúska spoločnosť uzatvorila zmluvu na predmetnú transakciu so slovenskou spoločnosťou 1. 4. 20013 na obdobie 5 rokov, pričom platby sú realizované mesačne. Slovenská spoločnosť má priamy podiel na základnom imaní rakúskej spoločnosti od 1. 10. 2007 vo výške 55 %, od 1. 5. 2009 vo výške 40 % (neskôr sa tento priamy podiel nemenil).

Predmetný licenčný poplatok vypláca právnická osoba, daňovník s neobmedzenou daňovou povinnosťou na území Slovenskej republiky, právnickej osobe, daňovníkovi členského štátu Európskej únie.

Počas obdobia dvadsiatich štyroch mesiacov bezprostredne nasledujúcich po sebe má slovenská spoločnosť priamy podiel na základnom imaní rakúskej spoločnosti viac ako 25 % (od 1. 5. 2009 – 40 % priamy podiel). V predmetnom prípade je splnená podmienka uvedená v § 13 ods. 2 písm. h) bod 1.

V súlade s ustanovením § 13 ods. 2 písm. h) je predmetný licenčný poplatok v Slovenskej republike od dane oslobodený.

Príklad č. 8:

Stála prevádzkareň umiestnená na území SR, ktorej zriaďovateľom je právnická osoba so sídlom na území SRN, vypláca odplatu za právo na použitie know-how právnickej osobe so sídlom na území Gréckej republiky. Predmetné know-how využíva stála prevádzkareň. Zmluva o poskytnutí know-how bola uzatvorená dňa 15. 1. 20013. Nemecká spoločnosť má priamy podiel na základnom imaní gréckej spoločnosti od 1. 1. 2008 vo výške 28 % (neskôr sa tento priamy podiel nemenil).

Predmetný licenčný poplatok vypláca stála prevádzkareň právnickej osoby, ktorá je daňovníkom členského štátu Európskej únie (SRN), právnickej osobe, daňovníkovi členského štátu Európskej únie (Grécka republika).

Počas obdobia dvadsiatich štyroch mesiacov bezprostredne nasledujúcich po sebe má nemecká spoločnosť, ktorá je zriaďovateľom stálej prevádzkarne, ktorá tento príjem vypláca, priamy podiel na základnom imaní gréckej spoločnosti, ktorá je konečným príjemcom tohto príjmu, a to vyšší ako 25 % (od 1. 1. 2008 – 28 % priamy podiel).

V predmetnom prípade je splnená podmienka uvedená v § 13 ods. 2 písm. h) bod 1.

V súlade s ustanovením § 13 ods. 2 písm. h) je predmetný licenčný poplatok v Slovenskej republike od dane oslobodený.

Príklad č. 9:

Slovenská spoločnosť (spoločnosť s ručením obmedzeným) vypláca odplatu za poskytnutie práva na použitie obchodnej značky stálej prevádzkarni umiestnenej na území ČR, ktorá je konečným príjemcom tohto licenčného poplatku. Zriaďovateľom tejto stálej prevádzkarne je právnická osoba so sídlom na území Lotyšskej republiky. Zmluva o poskytnutí práva na použitie obchodnej značky bola uzatvorená dňa 1. 2. 2013 na obdobie 10 rokov. Právnická osoba so sídlom na území Poľskej republiky má od 1. 1. 2005 priamy podiel na základnom imaní slovenskej spoločnosti vo výške 15 % (neskôr sa tento priamy podiel nemenil) a priamy podiel na základnom imaní lotyšskej spoločnosti od 1. 1. 2006 vo výške 28 % (neskôr sa tento priamy podiel nemenil). Slovenská spoločnosť nemá priamy podiel na základnom imaní lotyšskej spoločnosti ani lotyšská spoločnosť nemá priamy podiel na základnom imaní slovenskej spoločnosti.

Predmetný licenčný poplatok vypláca právnická osoba, daňovník s neobmedzenou daňovou povinnosťou na území Slovenskej republiky, stálej prevádzkarni umiestnenej na území členského štátu Európskej únie (na území ČR), ktorej zriaďovateľom je právnická osoba, ktorá je daňovníkom členského štátu Európskej únie (daňovníkom Lotyšskej republiky).

Táto stála prevádzkareň je konečným príjemcom licenčného poplatku.

Počas obdobia dvadsiatich štyroch mesiacov bezprostredne nasledujúcich po sebe nie sú splnené podmienky uvedené v § 13 ods. 2 písm. h) bod 1, 2 a 3. Poľská spoločnosť nemá priamy podiel na základnom imaní slovenskej spoločnosti najmenej vo výške 25 % (od 1. 1. 2005 má 15 % priamy podiel bez ďalších zmien), má iba priamy podiel na základnom imaní lotyšskej spoločnosti viac ako 25 % (od 1. 1. 2006 má 28 % priamy podiel bez ďalších zmien).

Podľa ustanovenia § 13 ods. 2 písm. h) nie je predmetný licenčný poplatok v Slovenskej republike od dane oslobodený.

Pri zdaňovaní predmetných licenčných poplatkov je potrebné uplatniť Zmluvu medzi Slovenskou republikou a Lotyšskou republikou o zamedzení dvojitého zdanenia a zabránení daňovému úniku v odbore daní z príjmov a z majetku č. 317/2000 Z. z. (ďalej len „zmluva“). Podľa článku 12 ods. 2 zmluvy licenčné poplatky majúce zdroj v Slovenskej republike a vyplácané osobe, ktorá je rezidentom Lotyšskej republiky, sa môžu zdaniť aj v Slovenskej republike, čiže v štáte zdroja, a to podľa právnych predpisov Slovenskej republiky, ak príjemca je skutočným vlastníkom licenčných poplatkov, daň takto ukladaná nepresiahne 10 % hrubej sumy licenčných poplatkov.

Príklad č. 10:

Stála prevádzkareň umiestnená na území SR, ktorej zriaďovateľom je právnická osoba so sídlom na území ČR, uhrádza pravidelné mesačné platby za poskytnutie práva na použitie ochrannej známky (tzv. „kultúrne licenčné poplatky“) plynúce zo zdrojov na území Slovenskej republiky stálej prevádzkarni umiestnenej na území Francúzskej republiky, ktorej zriaďovateľom je právnická osoba so sídlom v Poľskej republike. Stála prevádzkareň umiestnená na území Francúzskej republiky je konečným príjemcom tzv. „kultúrnych licenčných poplatkov“. Licenčná zmluva bola uzatvorená dňa 15. 3. 20013 na obdobie 5 rokov, tzv. „kultúrne licenčné poplatky“ sú uhrádzané mesačne. Česká spoločnosť má priamy podiel na základnom imaní poľskej spoločnosti od 1. 3. 2009 vo výške 54 % (neskôr sa tento priamy podiel nemenil).

Predmetný, tzv. „kultúrny licenčný poplatok“ vypláca stála prevádzkareň právnickej osoby, ktorá je daňovníkom členského štátu Európskej únie (daňovníkom ČR), stálej prevádzkarni umiestnenej na území členského štátu Európskej únie (na území Francúzskej republiky), ktorej zriaďovateľom je právnická osoba, ktorá je daňovníkom členského štátu Európskej únie (daňovníkom Poľskej republiky).

Stála prevádzkareň umiestnená na území Francúzskej republiky je konečným príjemcom tzv. „kultúrnych licenčných poplatkov“.

Počas obdobia dvadsiatich štyroch mesiacov bezprostredne nasledujúcich po sebe má česká spoločnosť, ktorá je zriaďovateľom stálej prevádzkarne, ktorá tento príjem vypláca, priamy podiel na základnom imaní poľskej spoločnosti, ktorá je zriaďovateľom stálej prevádzkarne, ktorá je konečným príjemcom tohto príjmu, a to vyšší ako 25 % (od 1. 3. 2009 – 54 % priamy podiel). V predmetnom prípade je splnená podmienka uvedená v § 13 ods. 2 písm. h) bod 1.

V súlade s ustanovením § 13 ods. 2 písm. h) je predmetný, tzv. „kultúrny licenčný poplatok“ v Slovenskej republike od dane oslobodený.

Príklad č. 11:

V ustanovení § 13 ods. 2 písm. h) zákona o dani z príjmov je použitý výraz „konečný príjemca“. Je výklad uvedeného výrazu odlišný od výkladu výrazu „skutočný vlastník príjmov“ používaného v zmluvách o zamedzení dvojitého zdanenia?

„Licenčné poplatky“ vymedzené v ustanovení § 13 ods. 2 písm. h) zákona o dani z príjmov sú oslobodené od dane z príjmov len v prípade, ak pri splnení ďalších podmienok uvedených v tomto ustanovení sú vyplatené daňovníkovi s neobmedzenou daňovou povinnosťou v niektorom z členských štátov Európskej únie, ktorý je tiež ich konečným príjemcom.

Účelom zavedenia konceptu „konečného príjemcu príjmov“ v predmetnom ustanovení zákona o dani z príjmov je rovnako ako v prípade konceptu „skutočného vlastníka príjmov“ v medzinárodných zmluvách o zamedzení dvojitého zdanenia prijatie preventívneho opatrenia na možné zneužitie tohto oslobodenia osobami, na ktoré by sa toto oslobodenie nemalo vzťahovať.

Výraz „konečný príjemca príjmov“ je preto potrebné chápať najmä v kontexte predmetu a účelu Smernice Rady 2003/49/ES zo dňa 3. 6. 2003 (ďalej len „smernica“) za účelom zamedzenia dvojitého zdanenia a prevencie daňových únikov či zneužívania daňových systémov.

Pri riešení konkrétnych prípadov je potrebné rozlišovať medzi bezprostredným príjemcom „licenčných poplatkov“ a ich konečným príjemcom (skutočným vlastníkom).

Podľa článku 1 ods. 4 smernice spoločnosť členského štátu je považovaná za skutočného vlastníka licenčných poplatkov len v prípade, ak ich prijíma pre svoj vlastný prospech a nie pre inú osobu ako sprostredkovateľ, napr. ako zástupca, správca majetku alebo splnomocnenec.

Konečným príjemcom „licenčných poplatkov“ je osoba, ktorá je ekonomickým a právnym vlastníkom licenčných poplatkov a ktorá ich podľa daňových predpisov členského štátu, v ktorom je rezidentom, v tomto štáte zdaňuje (skutočný vlastník).

5. Zdaňovanie licenčných poplatkov vyplácaných spoločnosti, ktorá je rezidentom Švajčiarskej konfederácie

Podmienky zdaňovania predmetných príjmov sú vymedzené v článku 15 Dohody uzatvorenej medzi Európskym spoločenstvom a Švajčiarskou konfederáciou.

O podpísaní a uzavretí predmetnej dohody bolo rozhodnuté rozhodnutím Rady EÚ 2004/911/ES zo dňa 2. júna 2004, podľa ktorého termín uplatňovania predmetnej dohody je od 1. januára 2005. Uvedený termín uplatňovania tejto dohody bol rozhodnutím Rady 2004/912/ES zmenený na 1. júl 2005.

Následne bolo prijaté Memorandum o porozumení doplňujúce túto dohodu. Signatári tohto memoranda, ktorými boli aj zástupcovia Slovenskej republiky, vyhlásili, že uznávajú uvedenú dohodu.

Podľa § 1 ods. 2 zákona o dani z príjmov medzinárodná zmluva, ktorá bola schválená, ratifikovaná a vyhlásená spôsobom ustanoveným zákonom, má prednosť pred týmto zákonom.

V zmysle článku 7 ods. 2 Ústavy Slovenskej republiky právne záväzné akty Európskych spoločenstiev a Európskej únie majú prednosť pred zákonmi Slovenskej republiky.

Dohoda medzi Európskym spoločenstvom a Švajčiarskou konfederáciou bola uverejnená v Úradnom vestníku Európskej únie L 385 z 29. 12. 2004. V zmysle § 1 zákona č. 416/2004 Z. z. o Úradnom vestníku Európskej únie v znení neskorších predpisov „právne záväzné akty Európskych spoločenstiev a právne záväzné akty Európskej únie uverejnené v Úradnom vestníku Európskej únie alebo v Úradnom vestníku Európskych spoločenstiev sú v súlade s medzinárodnými zmluvami účinné na území Slovenskej republiky“.

Vzhľadom na uvedené je možné pri zdaňovaní príjmov charakteru licenčných poplatkov priamo aplikovať nasledovné podmienky vymedzené v článku 15 Dohody medzi Európskym spoločenstvom a Švajčiarskou konfederáciou s účinnosťou od 1. júla 2005, zdaňovanie licenčných poplatkov je riešené v odseku 2:

Odsek 2:

Bez toho, aby bolo dotknuté uplatňovanie ustanovení vnútroštátnych právnych predpisov alebo dohovorov o predchádzaní podvodom alebo zneužívaniu vo Švajčiarskej konfederácii a v členských štátoch, licenčné poplatky, ktoré vyplácajú združené spoločnosti alebo ich stále prevádzkarne, nepodliehajú dani v štáte zdroja, kde:

- sú tieto spoločnosti prepojené priamym podielom na základnom imaní aspoň 25 % po dobu aspoň dvoch rokov alebo obidve spoločnosti vlastní tretia spoločnosť, ktorá má najmenej 25 % priamy podiel na základnom imaní prvej spoločnosti aj druhej spoločnosti po dobu aspoň dvoch rokov, a

- ak spoločnosť je rezidentom pre daňové účely alebo ak sa stála prevádzkareň nachádza v členskom štáte a iná spoločnosť je rezidentom pre daňové účely alebo ak sa iná stála prevádzkareň nachádza vo Švajčiarskej konfederácii a

- podľa žiadnej dohody o zamedzení dvojitého zdanenia s tretím štátom nie je žiadna z týchto spoločností rezidentom pre daňové účely v tomto treťom štáte a ak sa žiadna stála prevádzkareň nenachádza v tomto treťom štáte a

- všetky spoločnosti podliehajú dani z príjmov právnických osôb bez tohto, aby boli oslobodené najmä od dane z licenčných poplatkov a obe majú formu kapitálových obchodných spoločností.

Odsek 3:

Existujúce zmluvy o zamedzení dvojitého zdanenia medzi Švajčiarskou konfederáciou a členskými štátmi, ktoré ustanovujú priaznivejšie daňové

zaobchádzanie s dividendami, úrokmi a licenčnými poplatkami v čase prijatia tejto dohody, zostávajú nedotknuté.

Príklad č. 12:

Právnická osoba so sídlom na území SR uhrádza pravidelné mesačné platby za poskytnutie práva na použitie autorského práva (tzv. „kultúrne licenčné poplatky“) plynúce zo zdrojov na území Slovenskej republiky spoločnosti so sídlom na území Švajčiarskej konfederácie. Švajčiarska spoločnosť je konečným príjemcom tzv. „kultúrnych licenčných poplatkov“. Licenčná zmluva bola uzatvorená dňa 15. 3. 2013 na obdobie 3 rokov, tzv. „kultúrne licenčné poplatky“ sú uhrádzané mesačne. Švajčiarska spoločnosť má priamy podiel na základnom imaní slovenskej spoločnosti od 1. 2. 2003 vo výške 60 % (neskôr sa tento priamy podiel nemenil).

Predmetný, tzv. „kultúrny licenčný poplatok“ vypláca právnická osoba, ktorá je daňovníkom členského štátu Európskej únie (daňovníkom SR), právnickej osobe, ktorá je rezidentom pre daňové účely vo Švajčiarskej konfederácii. Švajčiarska spoločnosť je konečným príjemcom tzv. „kultúrnych licenčných poplatkov“.

Počas obdobia dvadsiatich štyroch mesiacov bezprostredne nasledujúcich po sebe má švajčiarska spoločnosť, ktorá je konečným príjemcom tohto príjmu, priamy podiel na základnom imaní slovenskej spoločnosti, a to vyšší ako 25 % (od 1. 2. 2003 – 60 % priamy podiel). V predmetnom prípade je splnená podmienka uvedená v článku 15 bod 2 predmetnej Dohody medzi Európskym spoločenstvom a Švajčiarskou konfederáciou.

V súlade s ustanovením § 1 ods. 2 zákona o dani z príjmov je predmetný, tzv. „kultúrny licenčný poplatok“ v Slovenskej republike od dane oslobodený.

Prehľad platných zmlúv Slovenskej republiky o zamedzení dvojitého zdanenia v odbore daní z príjmov, resp. z príjmov a z majetku

| Por. č.

| Zmluvný štát

| Kód štátu

| Nadobudnutie platnosti

| Zbierka zákonov

|

| 1.

| Austrália

| AU

| 22. 12. 1999

| 157/2000

|

| 2.

| Belgické kráľovstvo

| BE

| 13. 6. 2000

| 92/2007

|

| 3.

| Bieloruská republika

| BY

| 5. 7. 2000

| 112/2001

|

| 4.

| Bosna a Hercegovina

| BA

| 17. 4. 1983

| 99/1983

|

| 5.

| Brazílska federatívna republika

| BR

| 14. 11. 1990

| 200/1991

|

| 6.

| Bulharská republika

| BG

| 2. 5. 2001

| 287/2001

|

| 7.

| Cyperská republika

| CY

| 30. 12. 1980

| 30/1981

|

| 8.

| Česká republika

| CZ

| 14. 7. 2003

| 238/2003

|

| 9.

| Čínska ľudová republika3)

| CN

| 23. 12. 1987

| 41/1988

|

| 10.

| Čínska ľudová republika (Taiwan)

| TW

| 24. 9. 2011

| 309/2011

|

| 11.

| Dánske kráľovstvo

| EK

| 27. 12. 1982

| 53/1983

|

| 12.

| Estónska republika

| EE

| 29. 3. 2006

| 383/2006

|

| 13.

| Fínska republika

| FI

| 6. 5. 2000

| 207/2001

|

| 14.

| Francúzska republika

| FR

| 25. 1. 1975

| 73/1975

|

| 15.

| Helénska republika

| GR

| 23. 5. 1989

| 98/1989

|

| 16.

| Holandské kráľovstvo

| NL

| 5. 11. 1974

19. 12. 1996

(Protokol)

| 138/1974

199/1997

(Protokol)

|

| 17.

| Gruzínsko

| GE

| 29. 7. 2012

| 201/2012

|

| 18.

| Chorvátska republika

| HR

| 14. 11. 1996

| 220/1997

|

| 19.

| India

| IN

| 13. 3. 1987

| 77/1987

|

| 20.

| Indonézska republika

| ID

| 30. 1. 2001

| 12/2002

|

| 21.

| Írsko

| IE

| 30. 12. 1999

| 365/2000

|

| 22.

| Islandská republika

| IS

| 19. 6. 2003

| 225/2003

|

| 23.

| Izrael

| IL

| 23. 5. 2000

| 327/2000

|

| 24.

| Japonsko

| JP

| 25. 11. 1978

| 46/1979

|

| 25.

| Juhoafrická republika

| ZA

| 30. 6. 1999

| 39/2001

|

| 26.

| Macedónsko

| MK

| 27. 4. 2010

| 153/2010

|

| 27.

| Kanada

| CA

| 18. 12. 2001

| 96/2007

|

| 28.

| Kazašská republika

| KZ

| 28. 7. 2008

| 257/2008

|

| 29.

| Kórejská republika

| KR

| 8. 7. 2003

| 244/2003

|

| 30.

| Litovská republika

| LT

| 16. 12. 2002

| 756/2002

|

| 31.

| Veľká líbyjská arabská ľudová socialistická džamáhírija

| LY

| 21. 6. 2010

| 258/2010

|

| 32.

| Lotyšská republika

| LV

| 12. 6. 2000

| 317/2000

|

| 33.

| Luxemburské veľkovojvodstvo

| LU

| 30. 12. 1992

| 227/1993

|

| 34.

| Maďarská republika

| HU

| 21. 12. 1995

| 80/1996

|

| 35.

| Malta

| MT

| 20. 8. 2000

| 318/2000

|

| 36.

| Moldavská republika

| MD

| 17. 9. 2006

| 514/2006

|

| 37.

| Mongolská ľudová republika (FO)4)

| MN

| 1. 1. 1979

| 30/1979

|

| 38.

| Mongolská ľudová republika (PO)4)

| MN

| 1. 1. 1979

| 49/1979

|

| 39.

| Nigérijská federatívna republika

| NG

| 2. 12. 1990

| 339/1991

|

| 40.

| Nórske kráľovstvo

| NO

| 28. 12. 1979

| 35/1980

|

| 41.

| Poľská republika

| PL

| 21. 12. 1995

| 95/1996

|

| 42.

| Portugalská republika

| PT

| 2. 11. 2004

| 11/2005

|

| 43.

| Rakúska republika

| AT

| 12. 2. 1979

| 48/1979

|

| 44.

| Republika Srí Lanka

| LK

| 19. 6. 1979

| 132/1979

|

| 45.

| Rumunsko

| RO

| 29. 12. 1995

| 105/1996

|

| 46.

| Ruská federácia

| RU

| 1. 5. 1997

| 31/1998

|

| 47.

| Singapurská republika

| SG

| 12. 6. 2006

| 381/2006

|

| 48.

| Slovinská republika1)

| SI

| 11. 7. 2004

| 386/2004

|

| 49.

| Spojené kráľovstvo Veľkej Británie a Severného Írska5)

| GB

| 20. 12. 1991

| 89/1992

|

| 50.

| Spojené štáty americké

| US

| 30. 12. 1993

| 74/1994

|

| 51.

| Spolková republika Nemecko

| DE

| 17. 11. 1983

| 18/1984

|

| 52.

| Spojené štáty mexické

| MX

| 28. 9. 2007

| 429/2007

|

| 53

| Srbsko a Čierna Hora

| YU

| 15. 10. 2001

| 269/2002

|

| 54.

| Sýrska arabská republika

| SY

| 27. 2. 2010

| 35/2010

|

| 55.

| Španielsko

| ES

| 5. 6. 1981

| 23/1982

|

| 56.

| Švajčiarska konfederácia

| CH

| 23. 12. 1997

8. 8. 2012

| 127/1998

224/2012

(protokol)

|

| 57.

| Švédske kráľovstvo

| SE

| 8. 10. 1980

| 9/1981

|

| 58.

| Talianska republika

| IT

| 26. 6. 1984

| 17/1985

|

| 59.

| Tuniská republika

| TN

| 25. 10. 1991

| 419/1992

|

| 60.

| Turecká republika2)

| TR

| 2. 12. 1999

| 90/2000

|

| 61.

| Turkménsko

| TM

| 26. 6. 1998

| 100/1999

|

| 62.

| Ukrajina

| UA

| 22. 11. 1996

| 173/1997

|

| 63.

| Uzbecká republika

| UZ

| 17. 10. 2003

| 444/2003

|

| 64.

| Vietnamská socialistická republika

| VN

| 29. 7. 2009

| 296/2009

|

POZNÁMKY K PREHĽADU

1) Dňom nadobudnutia platnosti tejto zmluvy sa skončí medzi Slovenskou republikou a Slovinskou republikou platnosť Zmluvy medzi Československou socialistickou republikou a Socialistickou federatívnou republikou Juhoslávia o zamedzení dvojitého zdanenia v odbore daní z príjmu a z majetku podpísanej v Prahe 2. novembra 1981 a jej ustanovenia sa prestanú vykonávať od dátumu, keď sa začne vykonávať táto zmluva v súlade s ustanoveniami odseku 2 (vyhláška č. 99/1983 Zb.).

2) Redakčné oznámenie o oprave chyby v oznámení MZV SR č. 90/2000 Z. z. o uzavretí Zmluvy medzi SR a Tureckou republikou o zamedzení dvojitého zdanenia a zabránení daňovému úniku v odbore daní z príjmov – čiastka č.73/2000 na str. 2364.

3) Podľa oznámenia č. 15851/2001 -75 na uplatňovanie Zmluvy medzi vládou ČSSR a vládou Čínskej ľudovej republiky o zamedzení dvojitého zdanenia a zabránení daňovému úniku v odbore daní z príjmu č. 41/1998 Zb., ktoré bolo uverejnené vo Finančnom spravodajcovi č. 17/2001, sa táto zmluva neuplatňuje na území osobitných administratívnych oblastí Hongkong, Macao a provincie Taiwan, zmluvasa vzťahuje len na „pevninskú Čínu“. V osobitných administratívnych oblastiach Hongkong, Macao a v provincii Taiwan sa uplatňujú samostatné daňové režimy. Hongkong, Macao a Taiwan samostatne rozhodujú o druhoch daní, daňových sadzbách a ďalších daňových záležitostiach.

4) Vo vzťahu k Mongolsku sa naďalej uplatňujú tzv. mnohostranné daňové zmluvy RVHP, t. j. Zmluva o zamedzení dvojitého zdanenia príjmu a majetku fyzických osôb medzi ČSSR, Bulharskou ľudovou republikou, Maďarskou ľudovou republikou, Mongolskou ľudovou republikou, Nemeckou demokratickou republikou, Poľskou ľudovou republikou, Rumunskou socialistickou republikou a Zväzom sovietskych socialistických republík podpísaná v Miškovci dňa 27. 5. 1977 a Zmluva o zamedzení dvojitého zdanenia príjmu a majetku právnických osôb medzi ČSSR, Bulharskou ľudovou republikou, Maďarskou ľudovou republikou, Mongolskou ľudovou republikou, Nemeckou demokratickou republikou, Poľskou ľudovou republikou, Rumunskou socialistickou republikou a Zväzom sovietskych socialistických republík podpísaná v Ulánbátare dňa 19. 5. 1978.

5) Oznámenie č. 12057/1997-651 k uplatňovaniu Zmluvy medzi vládou Českej a Slovenskej Federatívnej Republiky a vládou Spojeného kráľovstva Veľkej Británie a Severného Írska o zamedzení dvojitého zdanenia v odbore daní z príjmu a ziskov z majetku č. 89/1992, ktoré bolo uverejnené vo Finančnom spravodajcovi č. 7/1997, objasňuje územnú platnosť tejto zmluvy nasledovne:

Podľa článku 3 ods. 1 písm. a) zmluvy výraz „Spojené kráľovstvo“ označuje Veľkú Britániu a Severné Írsko včítane každej oblasti mimo výsostných vôd Spojeného kráľovstva. Termín Veľká Británia sa vzťahuje na Anglicko, Wales a Škótsko. Termín Veľká Británia sa nevzťahuje na pobrežné ostrovy a na závislé teritóriá (napr. ostrov Man, Normandské ostrovy, Gibraltár, Britské panenské ostrovy atď.). Na týchto pobrežných ostrovoch a na týchto závislých teritóriách je vo väčšine prípadov riešená legislatíva finančných, ekonomických a obchodných otázok odchylne od legislatívy Veľkej Británie a tiež sa na tieto územia nevzťahuje legislatíva prevzatá do britského práva z právnych noriem Európskej únie, nevzťahuje sa podľa práva platného vo Veľkej Británii Zmluva o zamedzení dvojitého zdanenia na pobrežné ostrovy a závislé územia.

Prehľad sadzieb dane podľa príslušných zmlúv o zamedzení dvojitého zdanenia, ktoré sú uplatňované na príjmy charakteru licenčných poplatkov

| č.

| Zmluvný štát

| Sadzba dane

|

| 1

| Austrália

| 10 %

|

| 2

| Belgicko

| do 31. 12. 2000:

0 % kultúrne licenčné poplatky

5 % priemyselné licenčné poplatky

od 1. 1. 2001:

5 %

|

| 3

| Bielorusko

| 0 % do 31. 12. 2000 (zmluva RVHP)

od 1. 1. 2001

5 % kultúrne licenčné poplatky

10 % ostatné prípady

|

| 4

| Bosna a Hercegovina

| 10 %

|

| 5

| Brazília

| 25 % ochranné známky

15 % ostatné prípady

|

| 6

| Bulharsko

| 0 % do 31. 12. 2001 (zmluva RVHP)

od 1. 1. 2002

10 %

|

| 7

| Cyprus

| 5 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 8

| Česká republika

| 5 % do 31. 12. 2003

od 1. 1. 2004

10 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 9

| Čína

| 10 %

|

| 10

| Čína (Taiwan)

| 5 % (za použitie alebo za právo na použitie priemyselného, obchodného alebo vedeckého zariadenia)

10 % ostatné prípady

|

| 11

| Dánsko

| 5 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 12

| Estónsko

| 10 %

|

| 13

| Fínsko

| do 31. 12. 2000

5 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

od 1. 1. 2001

0 % autorské právo

1 % finančný prenájom zariadenia

5 % kinematografické filmy a filmy alebo pásky pre televízne alebo rozhlasové vysielanie, softvér, operatívny prenájom zariadenia

10 % ostatné priemyselné licenčné poplatky

|

| 14

| Francúzsko

| 0 % autorské práva

5 % ostatné prípady

|

| 15

| Grécko

| 10 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 16

| Gruzínsko

| 5 %

|

| 17

| Holandsko

| 5 %

|

| 18

| Chorvátsko

| 10 %

|

| 19

| India

| 30 % (obmedzenie sadzby dane podľa príslušných právnych predpisov SR – 19 %)

|

| 20

| Indonézia

| 15 % autorské právo, ochranné známky, priemyselné licenčné poplatky

10 % filmy a záznamy

|

| 21

| Írsko

| 10 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 22

| Island

| 10 %

|

| 23

| Izrael

| 5 %

|

| 24

| Japonsko

| 10 % priemyslové licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 25

| Juhoafrická republika

| 10 %

|

| 26

| Kanada

| 10 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 27

| Kazašská republika

| 10 %

|

| 28

| Kórea

| 10 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 29

| Litva

| 10 %

|

| 30

| Líbya

| 5 %

|

| 31

| Lotyšsko

| 10 %

|

| 32

| Luxembursko

| 10 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 33

| Macedónsko

| 10 %

|

| 34

| Maďarsko

| 0 % do 31. 12. 1995 (zmluva RVHP)

10 % od 1. 1. 1996

|

| 35

| Malta

| 5 %

|

| 36

| Moldavsko

| 10 %

|

| 37

| Mongolsko

| 0 %

|

| 38

| Nemecko

| 5 %

|

| 39

| Nigéria

| 10 %

|

| 40

| Nórsko

| 5 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 41

| Poľsko

| 0 % do 31. 12. 1995 (zmluva RVHP)

5 % od 01. 01. 1996

|

| 42

| Portugalsko

| 10 %

|

| 43

| Rakúsko

| 5 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 44

| Rumunsko

| 0 % do 31. 12. 1995 (zmluva RVHP)

od 1. 1. 1996

10 % priemyselné licenčné poplatky

15 % ostatné prípady

|

| 45

| Ruská federácia

| 0 % do 31. 12. 1997 (zmluva RVHP)

10 % od 1. 1. 1998

|

| 46

| Singapur

| 10 %

|

| 47

| Slovinsko

| 10 %

|

| 48

| Španielsko

| 5 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky (výnimka filmy a pásky – sadzba dane 5 %)

|

| 49

| Spojené štáty mexické

| 10 %

|

| 50

| Srbsko a Čierna Hora

| 10 %

|

| 51

| Srí Lanka

| 10 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 52

| Sýrska arabská republika

| 12 %

|

| 53

| Švajčiarsko

| do 31. 12. 2012

0 % kultúrne licenčné poplatky

5 % priemyselné licenčné poplatky

od 1. 1. 2013

0 % kultúrne licenčné poplatky

10 % priemyselné licenčné poplatky

|

| 54

| Švédsko

| 5 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky (výnimka filmy a pásky – sadzba dane 5 %)

|

| 55

| Taliansko

| 5 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 56

| Tunis

| 15 % priemyselné licenčné poplatky

5 % kultúrne licenčné poplatky

|

| 57

| Turecko

| 10 %

|

| 58

| Turkmenistan

| 10 %

|

| 59

| Ukrajina

| 0 % do 31. 12. 1996 (zmluva RVHP)

10 % od 1. 1. 1997

|

| 60

| USA

| 10 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 61

| Uzbecko

| 10 %

|

| 62

| Veľká Británia a Severné Írsko

| 10 % priemyselné licenčné poplatky

0 % kultúrne licenčné poplatky

|

| 63

| Vietnamská socialistická republika

| 5 % hrubej sumy licenčných poplatkov, ak sú platené ako odplata za použitie alebo za právo na použitie akéhokoľvek patentu, návrhu alebo modelu, plánu, tajného vzorca alebo postupu, alebo za informácie, ktoré sa vzťahujú na priemyselné alebo vedecké skúsenosti, alebo za použitie alebo za právo na použitie priemyselného, obchodného alebo vedeckého zariadenia,

10 % hrubej sumy licenčných poplatkov, ak sú platené ako odplata za použitie alebo za právo na použitie ochrannej známky, alebo za informácie, ktoré sa vzťahujú na obchodné skúsenosti, a

15 % hrubej sumy licenčných poplatkov vo všetkých ostatných prípadoch

|

Poznámka redakcie:

§ 13 ods. 2 písm. h)zákona č. 595/2003 Z. z.

Autor: Ing. Dana Slivková

Súvisiace právne predpisy ZZ SR

Súhlas s použitím cookies

Súhlas s použitím cookies